Cronología

- Suscripción: 14 de octubre de 2017

- Aprobación: 18 de junio de 2022 DOF – Diario Oficial de la Federación

- Entrada en vigor: 2 de julio de 2023

- Comunicado SHCP: 5 de julio de 2023

- Aplicación: 1 de enero de 2024

¿Qué es?

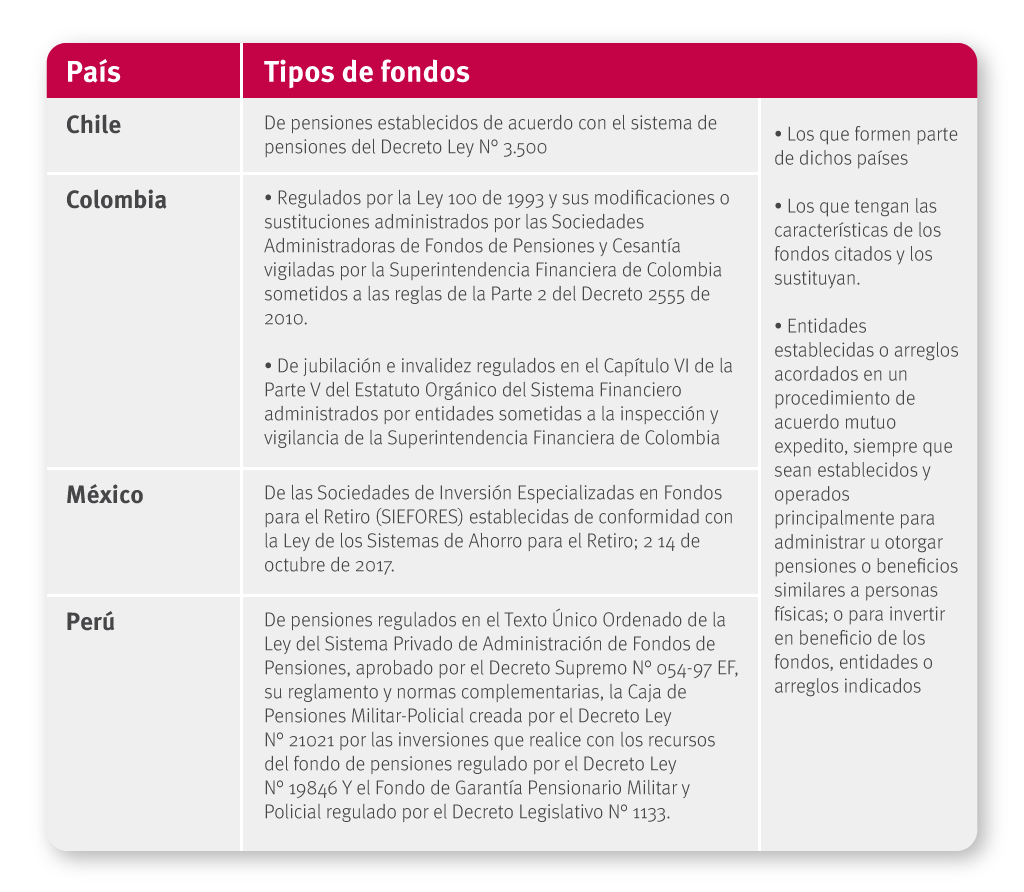

La Alianza del Pacífico se integra por Chile, Colombia, México y Perú, los cuales suscribieron la “Convención para Homologar el Tratamiento Impositivo previsto en los Convenios para Evitar la Doble Imposición suscritos entre los Estados Parte del Acuerdo Marco de la Alianza del Pacífico”, con el objetivo de modificar los convenios bilaterales para evitar la doble imposición suscritos entre países, para contribuir a la reactivación económica de la región.

¿Qué establece?

La convención establece lo siguiente:

- Fondos de Pensiones

Reconoce la condición de residentes a los fondos de pensiones para efectos de la aplicación de los convenios para evitar la doble tributación, por lo que dichos fondos podrán aplicar los beneficios de dichos convenios y se considerarán beneficiarios efectivos. Para tales efectos, se consideran fondos de pensiones los siguientes:

2. Intereses y ganancias de capital

Equipara el tratamiento fiscal para los ingresos por concepto de intereses y las ganancias de capital provenientes de la enajenación de acciones realizada a través de una bolsa de valores que forme parte del Mercado Integrado Latinoamericano (MILA) y percibidas por los fondos de pensiones.

a) Intereses: Se establece que los intereses procedentes de alguno de los países miembros cuyo perceptor es un fondo de pensiones reconocido también de alguno de los países miembros, serán gravados en el país de residencia del perceptor y no de la fuente; sin embargo, podrán gravarse en el país de fuente, pero el impuesto no podrá exceder del 10% del importe bruto de los intereses. No obstante, se podrá aplicar el tratamiento fiscal de los convenios cuando los intereses gocen de un impuesto menor al 10% del importe bruto de los intereses o gocen de una exención en el país miembro del que procedan los intereses debido a la naturaleza jurídica del deudor.

b) Ganancias de capital: Las ganancias de capital obtenidas por un fondo de pensiones reconocido de un país miembro provenientes de la enajenación de acciones representativas del capital de una sociedad que es residente de un país que es Parte de la Convención realizada a través de una bolsa de valores que forme parte del Mercado Integrado Latinoamericano (MILA), solo pueden someterse a imposición en el país mencionado en primer lugar (residencia).

Cabe señalar que, respecto a Perú y México, se aplicara la convención, aunque en el protocolo del convenio para evitar la doble imposición entre dichos países, este no sea aplicable cuando el perceptor del ingreso de intereses o ganancias de capital, según corresponda, siendo residente de uno de dichos países, no esté sujeto a imposición o esté exento en relación con esos ingresos de acuerdo con las leyes de del país de residencia.

Fuente: Convencion-para-homologar-el-tratamiento-impositivo.pdf (alianzapacifico.net)